Com as constantes altas da Selic, investidores estão buscando estratégias para contornar a situação. Se antes pagar à vista era a melhor solução, agora os clientes estão optando por financiar os imóveis, ou seja ao invés de comprar imóveis à vista, eles deixam o dinheiro em aplicações e utilizam os juros baixos do crédito imobiliário para adquirir os bens a prazo.

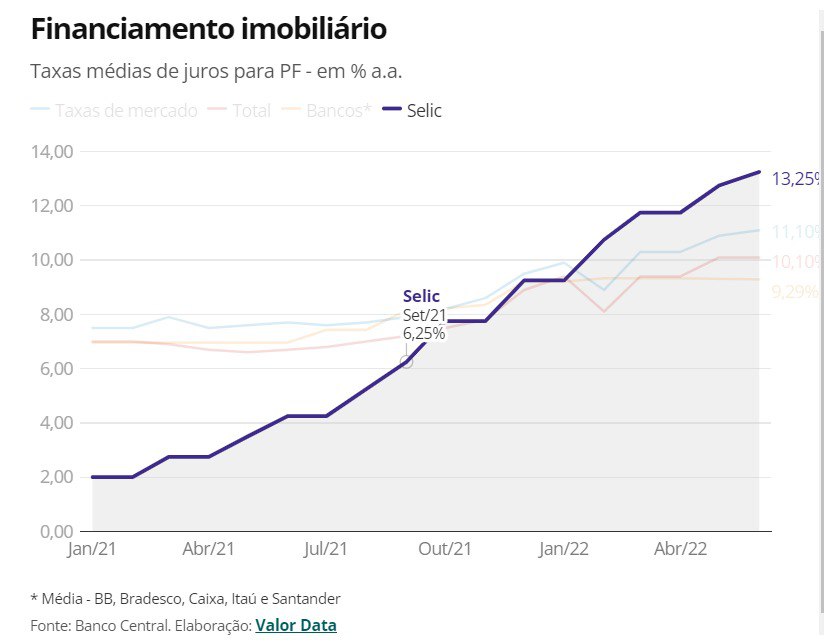

Levando em consideração que as taxas de crédito imobiliário subiram de 7% para 9,5% ao ano, os reajustes são bem menores comparado a Selic que subiu de 2% para os atuais 13,75% – alta de 600%.

O cliente que tem dinheiro para comprar o imóvel à vista, paga a entrada e em seguida aplica ganhando 13,75% ao ano. Já o restante do valor do imóvel, ele pega um financiamento imobiliário, pagando juros entre 7% e 9,5% ao ano.

O ponto crucial dessa jogada, é a diferença entre pagar os juros de menos de 10% e receber juros de quase 14%, no entanto, essa diferença entre as taxas é muito incomum de acontecer, por isso é preciso tomar cuidado.

“A gente vive hoje num cenário em que existe a possibilidade de o cliente tomar crédito imobiliário numa taxa prefixada de 11,52%, por exemplo, em 120 meses. Ao mesmo tempo, ele realiza uma operação de renda fixa de 13%, até 14% ao ano, dependendo do prazo”, afirma o Guto Miranda, Diretor Global do Bradesco Private Bank.

O negócio é bom para os clientes que conseguem investir nos mercados financeiro e imobiliário (comprando o imóvel) ao mesmo tempo. Mas também é interessante para os bancos que ganham nas duas pontas – no crédito e no investimento.

“A gente vive hoje num cenário em que existe a possibilidade de o cliente tomar crédito imobiliário numa taxa prefixada de 11,52%, por exemplo, em 120 meses. Ao mesmo tempo, ele realiza uma operação de renda fixa de 13%, até 14% ao ano, dependendo do prazo”, afirma o Guto Miranda, Diretor Global do Bradesco Private Bank.

Uma questão de liquidez

“Com o crédito imobiliário, que é de longuíssimo prazo, o cliente não tem pressão de liquidez, não precisa mexer nas suas aplicações que podem render acima do custo do crédito imobiliário, como ocorre agora”, afirma Leonardo Kitaguchi, superintendente de estruturação, produtos e crédito do Itaú Private.

De acordo com Sérgio Granado, superintendente de produtos do Santander Private Banking, hoje o crédito imobiliário é aprovado com muita agilidade, principalmente para clientes de alta renda. Logo, permite a compra do imóvel com rapidez, sem ter de se desfazer de posições estratégicas.

“Com até 35 anos de prazo, o cliente não precisa dispor mensalmente de uma parcela muito alta. Apesar disso, nesse segmento [do cliente que aplica o dinheiro que tem e pega um financiamento imobiliário], o prazo para quitar a dívida é em média de 5 anos. Porque ao longo do tempo, o cliente vai recebendo liquidez de outros investimentos que vão vencendo ou da venda de participação de alguma empresa. E quando ele gera fluxo de caixa, amortiza a dívida rapidamente”, explica o executivo do Santander.

E existem muitas vantagens em optar pelo crédito imobiliário em vez de pagar à vista, como por exemplo o conjunto de cuidados que os bancos tomam antes de aprovar o empréstimo. Eles fazem a inspeção da propriedade, avaliam e verificam se há pendências no histórico e Justiça, em outras palavras o banco faz o serviço de ver se está tudo certo para a compra daquele imóvel.

Mas quais são os riscos?

De acordo com Cristina Katz, superintendente do Inter Wealth Management. “Nós avaliamos exatamente a necessidade dos clientes de alta renda para saber se realmente é um bom negócio para eles. Não é só o cenário propício para essa manobra , tudo depende também dos objetivos de cada um”

Para Leonardo Kitaguchi, do Itaú, é preciso ter certeza de que a compra faz sentido no portfólio do investidor, que deve considerar também custos adicionais envolvidos na operação, como taxa de corretagem numa eventual venda, seguros, impostos, cartório, despesas com condomínio e vacância.

“Se trata de uma oportunidade, mas o cliente que for adquirir o imóvel para investimentos e não moradia tem de ficar atento a alguns riscos, como a possibilidade de desvalorização do imóvel, o descasamento de prazo entre o financiamento e as aplicações financeiras, a queda do rendimento dessas aplicações, risco de crédito de certos investimentos”, pontua.

Também é preciso se atentar caso ocorra uma mudança brusca na curva de juros, que torne o financiamento desvantajoso, no entanto, o investidor sempre pode antecipar o pagamento do saldo devedor e finalizar a operação, sem penalidades.

“Se a aplicação onde o cliente investiu não estiver rendendo acima do custo do financiamento, é possível pré-pagar a dívida imobiliária sem custo adicional”.

Fonte: Valor econômico