Embora esperado, o reajuste da Selic para 13,25% anunciado na terça-feira (21), impacta diretamente no bolso da população, incluindo as negociações do setor imobiliário. O aumento dos custos de um financiamento imobiliário, tendo em vista a alta da taxa básica e as tendências pouco esperançosas também previstas, foi razoável.

A Selic foi de 4,25% para 13,25%, enquanto a taxa prefixada do crédito imobiliário foi de 7% para 9,5%, um aumento em torno de 20% a 25%. Esse descompasso ocorre porque o crédito imobiliário não tem relação direta com a Selic, mas sim com a poupança, pois o grande financiador do crédito é a caderneta.

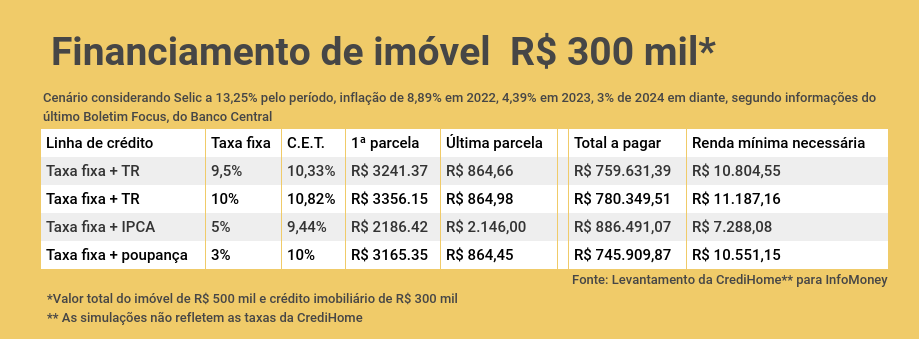

O Infomoney consultou especialistas para mostrar qual a melhor opção de financiamento imobiliário em meio a escalada da Selic. A simulação foi realizada pela CrediHome, uma fintech especializada em comparação de crédito, que considerou um imóvel no valor de R$500 mil e financiamento de R$300 mil em até 30 anos.

É importante observar que essa simulação prevê que os indexadores ficariam estáveis até o término do contrato, algo muito difícil de acontecer. Nesta situação também não estão inclusos os custos com documentação, taxas de corretagem, taxas médias do mercado e avaliação do imóvel.

Os financiamentos imobiliários com taxas de mercado prefixadas para pessoas físicas em maio de 2022 ficaram em torno de 10,22% ao ano, da Caixa Econômica Federal, até 20,91% ao ano no Banco Daycoval.

As taxas pós-fixadas e referenciadas pela TR possuem a menor taxa anual na Associação de Poupança e Empréstimo Poupex (7,6%), enquanto o Banco Sicoob S.A. possui a mais alta (13,42%).

Taxa prefixada mais Poupança

Por meio da simulação foi possível observar que a linha atrelada à poupança foi aquela com menor valor total a pagar. Isso acontece porque a linha de crédito que acompanha a rentabilidade da poupança segue a mesma regra da caderneta, ou seja, se a Selic está em 8,5% ao ano, rende 0,5% mais a TR, quando o valor cai abaixo desse patamar, o rendimento é 70% da Selic mais TR.

Taxa prefixada mais TR

Essa linha é tradicional no mercado de financiamento imobiliário e está atrelada à taxa referencial, que permaneceu zerada por muito tempo, mas subiu nos últimos tempos para acompanhar a elevação dos juros.

Recentemente, a TR estava em 0,17%, com taxa acumulada nos últimos 12 meses de 0,428%. Na prática, isso significa que R$100 corrigidos pela TR desde junho de 2021 virariam R$100,43, um valor que, embora pareça pouco, em um crédito de R$300 mil, teria uma correção que alcançaria o valor de R$1.286,67 em 12 meses.

Taxa prefixada mais IPCA

O Custo Efetivo Total (CET) da linha atrelada ao IPCA é o menor entre todas as outras, de qualquer forma, o valor a pagar é bem superior, pois o CET dá maior peso para as primeiras parcelas. “No caso da simulação feita acima, as parcelas dos primeiros anos são menores no IPCA, mas ficam muito maiores do meio para frente, quando o peso no CET é menor”, explica Rafael Costa, Head de Produtos Financeiros da CrediHome.

Mercado atual

Dados disponibilizados pela Abrainc-Fipe do período entre dezembro de 2021 e janeiro de 2022 apontam um crescimento de 37% nos lançamentos de imóveis quando comparado ao mesmo período do ano anterior. As vendas, no entanto, apresentaram um leve recuo de 3,7%, exceto os imóveis de alto padrão, cujas vendas tiveram aumento de 86,1%.

A CrediHome teve uma redução em torno de 20% no volume de crédito imobiliário comparado com o mesmo intervalo do ano anterior. Ainda assim, há motivos para comemorar, sobretudo com a digitalização da análise de crédito e outros processos operados pela Open Banking, a emissão do contrato que antes demorava até 45 dias, por exemplo, passou para uma média de 20 dias.

Consequências

Embora a inflação acima de 10% torne o Custo Efetivo Total com uma taxa real zerada e por isso interessante, este cenário teria que se manter dessa maneira por muito tempo e o tempo de investimento imobiliário é, em média, de 20 a 25 anos, com pelo menos 25% da renda comprometida.

Além disso, a situação atual do cenário econômico prejudica a população no geral, mas principalmente aqueles que adquiriram imóveis na planta nos últimos dois ou três anos, explica Marcelo Tapai, especialista em direito imobiliário e sócio do Tapai Advogados.

Ele explica que as parcelas do financiamento imobiliário são dadas com base no cenário vigente no momento da compra, e é com base neste orçamento que o consumidor se organiza. “Imóvel na planta é uma caixinha de surpresas, porque você, na prática, não compra nada além de uma promessa de compra futura”, afirma. Muitas vezes no momento da entrega do imóvel o saldo devedor é significativamente superior àquele que o cliente imaginou que fosse.

Fonte: InfoMoney