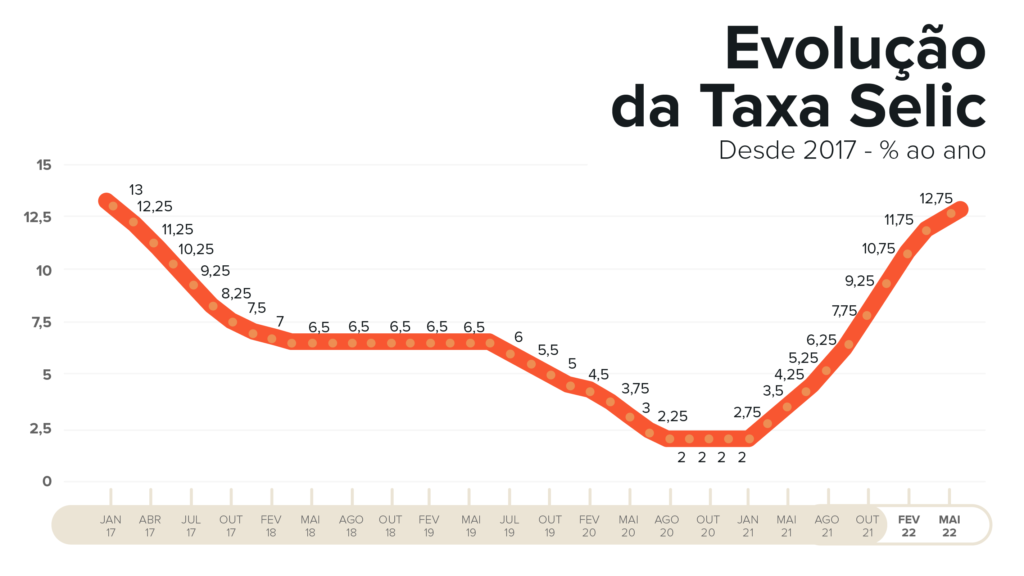

Na última quarta-feira (4), o Copom aumentou em 1% a taxa básica de juros (Selic), passando de 11,75% para 12,75% ao ano, maior patamar desde 2017. Mas até aqui nenhuma surpresa, pois esse aumento era previsto por especialistas desde o final do ano passado.

Além da alta ocorrida nesta quarta, o Banco Central alertou em comunicado que deve haver um novo aumento na próxima reunião do Copom que acontece em Junho. Mas ao contrário deste mês, o aumento deve ser menor, com expectativa de 0,5% elevando a taxa Selic à 13,25% ao ano, e se mantendo assim até o final de 2022.

Como reagiu o Mercado Imobiliário?

Sempre que há um aumento da taxa Selic, o mercado imobiliário é impactado diretamente, principalmente no financiamento de imóveis. Depois de recordes de vendas durante a pandemia, onde a taxa Selic chegou ao seu menor patamar histórico de 2%, o mercado imobiliário vai enfrentar agora outra realidade e com sinalização de mais altas.

Fomos procurar a opinião de associações e empresas imobiliárias, e como esperado, as opiniões se dividem entre os que acreditam que o setor vai continuar indo bem e outros que analisam que este cenário de juros altos e aumento de preços do material de construção vão acabar impactando nas vendas.

Para a Associação Brasileira de Incorporadoras Imobiliárias (Abrainc), o aumento de juros é uma medida técnica necessária para conter o processo inflacionário e não vai alterar as boas perspectivas para o setor. “A taxa dos financiamentos imobiliários é atrelada à remuneração da poupança e a mesma não irá subir na mesma proporção que a Selic“, afirma em comunicado.

Sanderson Fernandes, diretor da Avanço Realizações Imobiliárias, acompanha a opinião da Abrainc. Para ele o posicionamento da Caixa em tentar manter a taxa de juros do financiamento em 8,7% vai acabar servindo de referência para os demais bancos.

O presidente da Ademi-RJ (Associação de Dirigentes de Empresas do Mercado Imobiliário), Marcos Saceanu, lembra que o aumento da taxa de juros não é um fenômeno só brasileiro. “Está acontecendo em diversos países do mundo. Claro que exige atenção do mercado imobiliário porque quanto menores os juros melhor para a dinâmica da nossa economia. Mas é importante dizer que as taxas do financiamento imobiliário não sobem na mesma proporção que a Selic. É possível encontrar taxas nos grandes bancos com percentuais muito semelhantes a 2019 antes da pandemia“.

Já para Sylvio Pinheiro, diretor da G+P Soluções, consultoria especializada em gestão de projetos e construções, a alta da Selic afeta muito porque o dinheiro ficará mais caro para as construtoras que precisam pegar emprestado com os bancos para aplicar na produção. “Como não há aumento dos imóveis e da precificação de compra, a diferença que já estava pequena por conta do aumento dos insumos ficará ainda maior, diminuindo boa parte do lucro das construtoras. Então, com o dinheiro mais caro, isso pode inviabilizar muitos negócios e travar mais uma vez o mercado imobiliário“, considera.

Rogério Santos, um dos fundadores da UBlink, uma imobiliária digital, o novo aumento da taxa Selic torna ainda mais desafiador o cenário de venda de imóveis dos padrões médio e alto neste ano. “Ainda que as elevações da Selic não sejam repassadas integralmente às taxas de crédito imobiliário, servem de referência para altas do custo do financiamento habitacional. Cada vez que os bancos aumentam as taxas cobradas pelo crédito à aquisição da casa própria, as prestações sobem, e menos gente passa a ter renda suficiente para contratar esses recursos.”

Victorio Abreu, diretor da Areaum Participações, lembra ainda que a elevação da Selic torna o investimento direto menos atrativo, levando os investidores a direcionarem recursos para o financiamento da dívida pública e tirando recursos do desenvolvimento imobiliário.

Ainda que esse cenário menos otimista se confirme e o setor imobiliário cresça em menor ritmo neste ano, as projeções da Abecip, que espera uma desaceleração dos volumes de financiamentos imobiliários, estima alta de 2% nos financiamentos em 2022. O setor atingiria o seu recorde histórico, de R$ 260 bilhões, superando o volume registrado em 2021 (R$ 255 bilhões). É daí que vem o otimismo de parte do mercado, apesar do quadro que se desenha, de elevação dos juros ao longo de 2022.